PHẦN 2 - NHỮNG ĐIỂM MỚI LƯU Ý KHI KÊ KHAI QUYẾT TOÁN THUẾ TNDN

PHẦN 2 - NHỮNG ĐIỂM MỚI LƯU Ý KHI KÊ KHAI QUYẾT TOÁN THUẾ TNDN, HỒ SƠ KHAI QUYẾT TOÁN MẪU 04/TNDN VÀ PHỤ LỤC GIẢM THUẾ THEO NGHỊ ĐỊNH 92/2021/NĐ-CP MỚI NHẤT- Phụ lục chuyển lỗ 03-2/TNDN- Phụ lục ưu đãi theo Luật thuế TNDN 03-3/TNDN- Phụ lục tính thuế TNDN đã nộp ở nước ngoài 03-4/TNDN- Phụ lục thu nhập từ chuyển nhượng BĐS 03-5/TNDN- Phụ lục trích lập, sử dụng Quỹ KHCN 03-6/TNDN- Phụ lục bảng phân bổ thuế TNDN phải nộp đối với hoạt động KD khác tỉnh: sản xuất, chuyển nhượng BĐS, xổ số điện toán 03-8/TNDN- Phụ lục bảng kê chứng từ nộp tiền của hoạt động CN BĐS thu tiền theo tiến độ 03-9/TNDN - Phụ lục giảm thuế theo Nghị định 92/2021/NĐ-CP- Phụ lục I, II, III, IV Nghị định 132/2020/NĐ-CP về GDLK

PHẦN 2

TỔNG CỤC THUẾ TẬP HUẤN QUYẾT TOÁN THUẾ TNDN NĂM 2021

NHỮNG ĐIỂM MỚI VỀ QUYẾT TOÁN THUẾ THU NHẬP DOANH NGHIỆP NĂM 2021

Trình bày: Vụ Kê khai và Kế toán thuế

Phần 2: Một số lưu ý về kê khai hồ sơ quyết toán thuế thu nhập doanh nghiệp

A. Khai quyết toán thuế TNDN năm 2021

1. Thời hạn tạm nộp thuế:

Doanh nghiệp tạm nộp thuế theo quý (bao gồm cả tạm phân bổ số thuế thu nhập doanh nghiệp cho địa bàn cấp tỉnh nơi có đơn vị phụ thuộc, địa điểm kinh doanh, nơi có bất động sản chuyển nhượng khác với nơi người nộp thuế đóng trụ sở chính), chậm nhất là ngày 30 của tháng đầu quý sau (Khoản 1 Điều 55 Luật QLT, điểm b khoản 6 Điều 8 NĐ126).

Người nộp thuế có thực hiện dự án đầu tư cơ sở hạ tầng, nhà để chuyển nhượng hoặc cho thuê mua, có thu tiền ứng trước của khách hàng theo tiến độ phù hợp với quy định của pháp luật thì thực hiện tạm nộp thuế thu nhập doanh nghiệp theo quý theo tỷ lệ 1% trên số tiền thu được.

Người nộp thuế có thực hiện dự án đầu tư cơ sở hạ tầng, nhà để chuyển nhượng hoặc cho thuê mua, có thu tiền ứng trước của khách hàng theo tiến độ phù hợp với quy định của pháp luật thì thực hiện tạm nộp thuế thu nhập doanh nghiệp theo quý theo tỷ lệ 1% trên số tiền thu được.

2. Thời hạn khai thuế

❖ Chậm nhất là ngày 31/3/2022 đối với doanh nghiệp có năm tài chính trùng năm dương lịch

❖ Chậm nhất là ngày cuối cùng của tháng thứ 3 kể từ ngày kết thúc năm tài chính đối với DN có năm tài chính khác năm dương lịch

❖ Chậm nhất là ngày thứ 45 kể từ ngày xảy ra sự kiện đối với trường hợp chấm dứt hoạt động hoặc tổ chức lại doanh nghiệp.

Trường hợp chuyển đổi loại hình doanh nghiệp (không bao gồm doanh nghiệp nhà nước cổ phần hóa) mà DN chuyển đổi kế thừa toàn bộ nghĩa vụ về thuế của doanh nghiệp được chuyển đổi thì doanh nghiệp khai quyết toán khi kết thúc năm

❖ Chậm nhất là ngày cuối cùng của tháng thứ 3 kể từ ngày kết thúc năm tài chính đối với DN có năm tài chính khác năm dương lịch

❖ Chậm nhất là ngày thứ 45 kể từ ngày xảy ra sự kiện đối với trường hợp chấm dứt hoạt động hoặc tổ chức lại doanh nghiệp.

Trường hợp chuyển đổi loại hình doanh nghiệp (không bao gồm doanh nghiệp nhà nước cổ phần hóa) mà DN chuyển đổi kế thừa toàn bộ nghĩa vụ về thuế của doanh nghiệp được chuyển đổi thì doanh nghiệp khai quyết toán khi kết thúc năm

3. Nơi nộp hồ sơ khai thuế:

- Cơ quan thuế quản lý trực tiếp NNT;

- Cơ quan thuế quản lý nơi NNT có đơn vị phụ thuộc, địa điểm kinh doanh khác tỉnh được hưởng ưu đãi thuế.

- Cơ quan thuế quản lý nơi NNT có đơn vị phụ thuộc, địa điểm kinh doanh khác tỉnh được hưởng ưu đãi thuế.

4. Về tính tiền chậm nộp đối với số thuế tạm nộp quý

Tạm thời chưa tính tiền chậm nộp đối với trường hợp người nộp thuế nộp thiếu so với số thuế phải tạm nộp 03 quý đầu năm (75% số thuế phải nộp theo quyết toán) tính đến ngày cuối cùng của thời hạn tạm nộp thuế TNDN quý 03 quy định tại điểm b khoản 6 Điều 8 Nghị định số 126/2020/NĐ-CP.

Tương tự với quy định về tạm nộp khoản lợi nhuận sau thuế còn lại và thuế thu nhập doanh nghiệp của hãng vận tải nước ngoài quy định tại điểm c, điểm g khoản 6 Điều 8 Nghị định số 126/2020/NĐ-CP

Cơ quan thuế sẽ tính và thông báo bổ sung tiền chậm nộp (nếu có) sau khi Nghị định sửa đổi được ban hành

Ngày 17/3/2022, Tổng cục Thuế đã thực hiện nâng cấp các ứng dụng hỗ trợ lập và nộp tờ khai quyết toán thuế TNDN điện tử theo mẫu biểu Thông tư số 80/2021/TT-BTC:

+ HTKK 4.7.3

+ eTax 2.0.6

+ iTax viewer 1.8.8

Tương tự với quy định về tạm nộp khoản lợi nhuận sau thuế còn lại và thuế thu nhập doanh nghiệp của hãng vận tải nước ngoài quy định tại điểm c, điểm g khoản 6 Điều 8 Nghị định số 126/2020/NĐ-CP

Cơ quan thuế sẽ tính và thông báo bổ sung tiền chậm nộp (nếu có) sau khi Nghị định sửa đổi được ban hành

Ngày 17/3/2022, Tổng cục Thuế đã thực hiện nâng cấp các ứng dụng hỗ trợ lập và nộp tờ khai quyết toán thuế TNDN điện tử theo mẫu biểu Thông tư số 80/2021/TT-BTC:

+ HTKK 4.7.3

+ eTax 2.0.6

+ iTax viewer 1.8.8

5. Hồ sơ khai quyết toán TNDN gồm:

❖ NNT tính thuế TNDN theo doanh thu - chi phí

1.Tờ khai 03/TNDN (Thông tư 80/2021)

2.Phụ lục kết quả sản xuất kinh doanh theo mẫu 03-1A/TNDN hoặc 03-1B/TNDN hoặc 03-1C/TNDN (Thông tư 80/2021)

3.Báo cáo tài chính năm (theo pháp luật kế toán, pháp luật kiểm toán)

Một hoặc một số PL theo tình hình thực tế của NNT (không bắt buộc) (TT80/2021, NĐ92, NĐ132)

2.Phụ lục kết quả sản xuất kinh doanh theo mẫu 03-1A/TNDN hoặc 03-1B/TNDN hoặc 03-1C/TNDN (Thông tư 80/2021)

3.Báo cáo tài chính năm (theo pháp luật kế toán, pháp luật kiểm toán)

Một hoặc một số PL theo tình hình thực tế của NNT (không bắt buộc) (TT80/2021, NĐ92, NĐ132)

❖ Các phụ lục khác theo phát sinh của NNT (TT80/2021)

- Phụ lục chuyển lỗ 03-2/TNDN

- Phụ lục ưu đãi theo Luật thuế TNDN 03-3/TNDN

- Phụ lục tính thuế TNDN đã nộp ở nước ngoài 03-4/TNDN

- Phụ lục thu nhập từ chuyển nhượng BĐS 03-5/TNDN

- Phụ lục trích lập, sử dụng Quỹ KHCN 03-6/TNDN

- Phụ lục bảng phân bổ thuế TNDN phải nộp đối với hoạt động KD khác tỉnh: sản xuất, chuyển nhượng BĐS, xổ số điện toán 03-8/TNDN

- Phụ lục bảng kê chứng từ nộp tiền của hoạt động CN BĐS thu tiền theo tiến độ 03-9/TNDN - Phụ lục giảm thuế theo Nghị định 92/2021/NĐ-CP

- Phụ lục I, II, III, IV Nghị định 132/2020/NĐ-CP về GDLK

- Phụ lục ưu đãi theo Luật thuế TNDN 03-3/TNDN

- Phụ lục tính thuế TNDN đã nộp ở nước ngoài 03-4/TNDN

- Phụ lục thu nhập từ chuyển nhượng BĐS 03-5/TNDN

- Phụ lục trích lập, sử dụng Quỹ KHCN 03-6/TNDN

- Phụ lục bảng phân bổ thuế TNDN phải nộp đối với hoạt động KD khác tỉnh: sản xuất, chuyển nhượng BĐS, xổ số điện toán 03-8/TNDN

- Phụ lục bảng kê chứng từ nộp tiền của hoạt động CN BĐS thu tiền theo tiến độ 03-9/TNDN - Phụ lục giảm thuế theo Nghị định 92/2021/NĐ-CP

- Phụ lục I, II, III, IV Nghị định 132/2020/NĐ-CP về GDLK

❖ NNT tính thuế TNDN theo tỷ lệ trên doanh thu

1.Tờ khai 04/TNDN (Thông tư 80/2021)

2. Báo cáo tài chính năm (theo pháp luật kế toán, pháp luật kiểm toán) (trừ doanh nghiệp siêu nhỏ theo quy định tại khoản 1 Điều 18 Thông tư số 132/2018/TT-BTC)

Phụ lục giảm thuế theo Nghị định số 92/2021/NĐ-CP (không bắt buộc)

2. Báo cáo tài chính năm (theo pháp luật kế toán, pháp luật kiểm toán) (trừ doanh nghiệp siêu nhỏ theo quy định tại khoản 1 Điều 18 Thông tư số 132/2018/TT-BTC)

Phụ lục giảm thuế theo Nghị định số 92/2021/NĐ-CP (không bắt buộc)

6. Lưu ý khi lập và gửi hồ sơ theo phương thức điện tử:

• Thực hiện gửi báo cáo tài chính trước khi gửi tờ khai; Lựa chọn kê khai báo cáo tài chính năm (không nhầm lẫn với báo cáo tài chính hợp nhất)

• Lựa chọn trường hợp quyết toán phù hợp (Quyết toán định kỳ hay quyết toán chuyển đổi kỳ tài chính, tổ chức lại doanh nghiệp, cổ phần hóa DNNN, giải thể, phá sản…);

• Kiểm tra thông tin kỳ quyết toán (từ…đến…) phù hợp với kỳ tài chính đã đăng ký với CQT (NNT tự kiểm tra tại chức năng lập tờ khai QT TNDN trên ứng dụng Etax)

• Kê khai các Phụ lục trước, khai tờ khai sau để hệ thống hỗ trợ kê khai các chỉ tiêu trên tờ khai.

• Lựa chọn trường hợp quyết toán phù hợp (Quyết toán định kỳ hay quyết toán chuyển đổi kỳ tài chính, tổ chức lại doanh nghiệp, cổ phần hóa DNNN, giải thể, phá sản…);

• Kiểm tra thông tin kỳ quyết toán (từ…đến…) phù hợp với kỳ tài chính đã đăng ký với CQT (NNT tự kiểm tra tại chức năng lập tờ khai QT TNDN trên ứng dụng Etax)

• Kê khai các Phụ lục trước, khai tờ khai sau để hệ thống hỗ trợ kê khai các chỉ tiêu trên tờ khai.

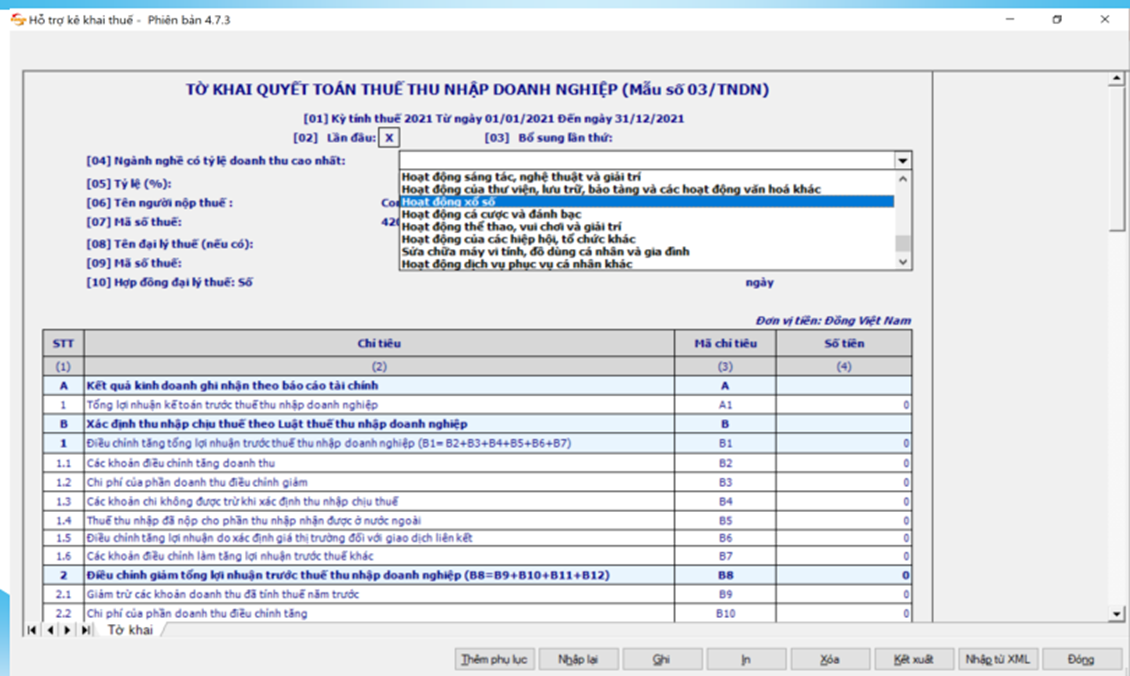

7. Tờ khai quyết toán mẫu 03/TNDN

❖ Đối tượng áp dụng: NNT tính thuế TNDN theo doanh thu - chi phí

❖ Chỉ tiêu [E], [G]: Không bao gồm số thuế phải nộp, đã nộp của hoạt động ưu đãi khác tỉnh kê khai riêng trên các Phụ lục 03-3

❖ Chỉ tiêu số thuế nộp thừa kỳ trước chuyển sang trên tờ khai 03/TNDN, các Phụ lục 03-3, các Phụ lục 03-8: khai số thuế TNDN nộp thừa trong kỳ trước do NNT thực hiện tạm nộp theo quý lớn hơn số thuế phải nộp theo quyết toán năm, chuyển sang bù trừ với số thuế TNDN phải nộp kỳ này.

❖ Chỉ tiêu số thuế đã tạm nộp trong năm: khai số thuế TNDN đã tạm nộp đến thời hạn nộp hồ sơ quyết toán

❖ Chỉ tiêu [E], [G]: Không bao gồm số thuế phải nộp, đã nộp của hoạt động ưu đãi khác tỉnh kê khai riêng trên các Phụ lục 03-3

❖ Chỉ tiêu số thuế nộp thừa kỳ trước chuyển sang trên tờ khai 03/TNDN, các Phụ lục 03-3, các Phụ lục 03-8: khai số thuế TNDN nộp thừa trong kỳ trước do NNT thực hiện tạm nộp theo quý lớn hơn số thuế phải nộp theo quyết toán năm, chuyển sang bù trừ với số thuế TNDN phải nộp kỳ này.

❖ Chỉ tiêu số thuế đã tạm nộp trong năm: khai số thuế TNDN đã tạm nộp đến thời hạn nộp hồ sơ quyết toán

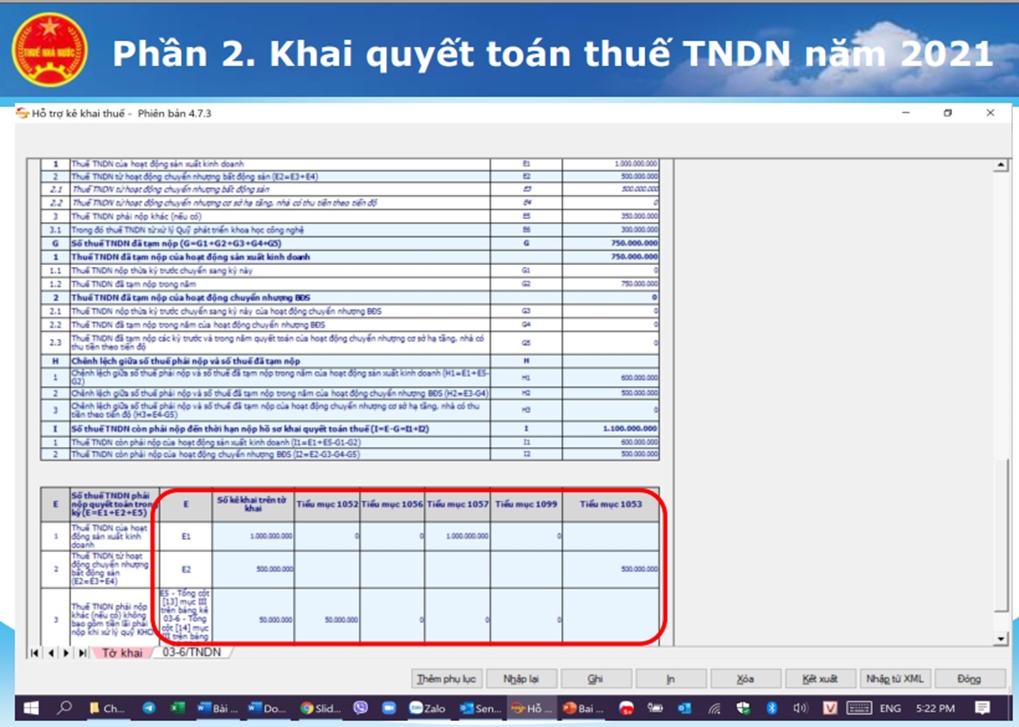

8. Xác định nội dung kinh tế (tiểu mục)

Số thuế phải nộp trên CT [E1] tờ khai 03/TNDN, NNT lựa chọn ngành nghề có tỷ lệ doanh thu cao nhất trên tờ khai trên chỉ tiêu [04] của tờ 03/TNDN, hệ thống HTKK hỗ trợ xác định nội dung kinh tế (tiểu mục) để NNT thực hiện lập chứng từ nộp tiền vào NSNN:R9201 - Hoạt động xổ số: TM1057

B06 - Khai thác dầu thô và khí đốt: TM1056

Các ngành khác: TM1052

Số thuế phải nộp [E2]: TM1053

Số thuế phải nộp [E5]: TM1052 (trừ phần tính lãi từ tiền thuế TNDN do sử dụng không hết Quỹ KHCN tại cột (13), lãi từ tiền thuế TNDN do sử dụng không đúng Quỹ KHCN cột (14) PL03-6)

Số thuế phải nộp trên CT [20] PL03-3A, [20] PL03- 3B, [25] PL03-3C, [27] PL03-3D: TM 1052

Số thuế phải nộp trên CT [20] PL03-3A - DADT nhà ở XH: TM 1053

Số lãi phải nộp trên tổng cột (13) Phần III PL03-6: TM 4949 Số lãi phải nộp trên tổng cột (14) phần III PL03-6: TM 4918

Số thuế phải nộp phân bổ trên phụ lục 03-8, 03- 8B: TM 1052

Số thuế phải nộp phân bổ trên phụ lục 03-8A: TM 1053

Số thuế PN phân bổ trên phụ lục 03-8C: TM 1057

B. Kê Khai phụ lục quyết toán thuế TNDN năm 2021

1. Phụ lục kết quả sản xuất kinh doanh

❖ Đối tượng áp dụng: tất cả NNT kê khai tờ khai 03/TNDN, trừ công ty quốc phòng, an ninh

❖ NNT phải nộp Phụ lục kết quả sản xuất kinh doanh theo một trong ba mẫu biểu sau:

+ Mẫu 03-1A/TNDN đối với NNT hoạt động sản xuất kinh doanh thông thường

+ Mẫu 03-1B/TNDN đối với đối với ngành ngân hàng, tín dụng

+ Mẫu 03-1C/TNDN đối với Công ty chứng khoán, Công ty quản lý quỹ đầu tư chứng khoán

Dữ liệu trên Phụ lục này phù hợp với Báo cáo kết quả sản xuất kinh doanh trên Báo cáo tài chính theo pháp luật kế toán.

❖ NNT phải nộp Phụ lục kết quả sản xuất kinh doanh theo một trong ba mẫu biểu sau:

+ Mẫu 03-1A/TNDN đối với NNT hoạt động sản xuất kinh doanh thông thường

+ Mẫu 03-1B/TNDN đối với đối với ngành ngân hàng, tín dụng

+ Mẫu 03-1C/TNDN đối với Công ty chứng khoán, Công ty quản lý quỹ đầu tư chứng khoán

Dữ liệu trên Phụ lục này phù hợp với Báo cáo kết quả sản xuất kinh doanh trên Báo cáo tài chính theo pháp luật kế toán.

2. Phụ lục chuyển lỗ 03-2

❖Đối tượng áp dụng: NNT thực hiện hoạt động chuyển lỗ kỳ trước bù trừ với lãi kỳ này

❖NNT kê khai tách riêng mục I, mục II để chuyển lỗ theo từng loại thu nhập (chuyển lỗ đối với hoạt động SXKD thông thường; chuyển lỗ đối với hoạt động chuyển nhượng bất động sản), theo từng năm chuyển lỗ.

❖NNT kê khai tách riêng mục I, mục II để chuyển lỗ theo từng loại thu nhập (chuyển lỗ đối với hoạt động SXKD thông thường; chuyển lỗ đối với hoạt động chuyển nhượng bất động sản), theo từng năm chuyển lỗ.

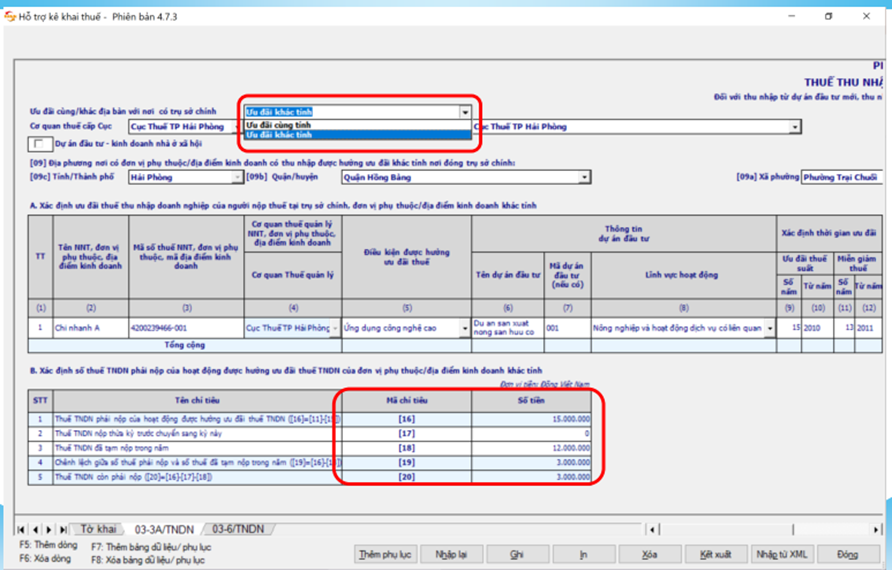

3. Phụ lục ưu đãi 03-3A, B, C, D

❖ Đối tượng áp dụng: NNT có hoạt động được hưởng ưu đãi:+ Mẫu 03-3A/TNDN đối với dự án đầu tư mới, thu nhập của doanh nghiệp được hưởng ưu đãi

+ Mẫu 03-3B/TNDN đối với dự án đầu tư mở rộng

+ Mẫu 03-3C/TNDN đối với doanh nghiệp sử dụng lao động là người dân tộc thiểu số hoặc doanh nghiệp hoạt động sản xuất, xây dựng, vận tải sử dụng nhiều lao động nữ

+ Mẫu 03-3D/TNDN đối với doanh nghiệp khoa học công nghệ hoặc doanh nghiệp thực hiện chuyển giao công nghệ thuộc lĩnh vực ưu tiên chuyển giao

❖ NNT lựa chọn hoạt động ưu đãi là cùng tỉnh hay khác tỉnh với nơi có trụ sở chính. Đối với trường hợp hoạt động ưu đãi khác tỉnh, theo quy định tại Nghị định số 126/2020/NĐ-CP, NNT phải kê khai riêng tại CQT quản lý đơn vị phụ thuộc, địa điểm kinh doanh khác tỉnh.

➢Khi NNT kê khai điện tử các Phụ lục ưu đãi cùng hồ sơ khai quyết toán tại trụ sở chính, hệ thống nội bộ của cơ quan thuế sẽ tự động chuyển toàn bộ thông tin NNT kê khai cho CQT quản lý đơn vị phụ thuộc, địa điểm kinh doanh khác tỉnh có thu nhập được hưởng ưu đãi trên cơ sở thông tin CQT quản lý và Địa bàn cấp tỉnh, huyện, xã do NNT xác định trên Phụ lục.

❖ Với mỗi nhóm Phụ lục ưu đãi là 03-3A hoặc B hoặc C hoặc D, NNT có thể lập một Phụ lục ưu đãi cùng tỉnh và nhiều Phụ lục ưu đãi khác tỉnh theo từng CQT quản lý đơn vị phụ thuộc, địa điểm kinh doanh

❖ NNT xác định trường hợp, hình thức, số năm ưu đãi, số thuế được ưu đãi do cùng một CQT quản lý theo bảng kê chi tiết, xác định số thuế phải nộp tại địa bàn hoạt động ưu đãi và thực hiện nộp thuế tại CQT quản lý đơn vị phụ thuộc, địa điểm kinh doanh do NNT xác định trên Phụ lục ưu đãi.

❖ NNT không phải kê khai mục B của Phụ lục 03-3A, B và mục C của Phụ lục 03- 3C, D (Xác định số thuế phải nộp tại địa bàn ưu đãi khác tỉnh) nếu hoạt động được hưởng ưu đãi thuế TNDN cùng tỉnh với nơi có trụ sở chính. Số thuế phải nộp của hoạt động ưu đãi cùng tỉnh được xác định trên chỉ tiêu [E1] và nộp tại CQT quản lý trực tiếp

4. Phụ lục thuế TNDN đã nộp ở nước ngoài

❖Đối tượng áp dụng: NNT có thu nhập từ hoạt động đầu tư ra nước ngoài, khi thực hiện chuyển thu nhập về Việt Nam.

❖NNT kê khai phụ lục này để xác định lại số thuế đã nộp ở nước ngoài được trừ cho phần thu nhập chuyển về theo pháp luật thuế TNDN.

❖NNT kê khai phụ lục này để xác định lại số thuế đã nộp ở nước ngoài được trừ cho phần thu nhập chuyển về theo pháp luật thuế TNDN.

5. Phụ lục thu nhập từ hoạt động chuyển nhượng BĐS

❖Đối tượng áp dụng: NNT có thu nhập từ hoạt động chuyển nhượng BĐS đã quyết toán trong kỳ (bao gồm cả doanh nghiệp chuyên kinh doanh BĐS).

6. Phụ lục Quỹ khoa học công nghệ 03-6

❖ Đối tượng áp dụng: NNT có trích lập, sử dụng quỹ khoa học công nghệ theo hướng dẫn tại Thông tư liên tịch số 12/2016/TTLT- BKHCN-BTC

❖ Lưu ý:

a. Trường hợp NNT phải tính lại thuế TNDN và tiền lãi do sử dụng không hết quỹ thì kê khai thuế vào cột (12), lãi vào cột (13). Tiền lãi nộp tiểu mục 4949

b. Trường hợp NNT phải tính lại thuế TNDN và tiền lãi do sử dụng quỹ không đúng mục đích thì kê khai thuế vào cột (12), lãi vào cột (14). Tiền lãi nộp tiểu mục 4918

❖ Lưu ý:

a. Trường hợp NNT phải tính lại thuế TNDN và tiền lãi do sử dụng không hết quỹ thì kê khai thuế vào cột (12), lãi vào cột (13). Tiền lãi nộp tiểu mục 4949

b. Trường hợp NNT phải tính lại thuế TNDN và tiền lãi do sử dụng quỹ không đúng mục đích thì kê khai thuế vào cột (12), lãi vào cột (14). Tiền lãi nộp tiểu mục 4918

7. Phụ lục phân bổ hoạt động sản xuất, hoạt động sản xuất thủy điện khác tỉnh (03-8 và 03-8B)

❖ Đối tượng áp dụng: NNT có cơ sở sản xuất khác tỉnh phải xác định số thuế phải nộp phân bổ cho nơi có trụ sở chính và nơi có cơ sở sản xuất khác tỉnh theo quy định tại Thông tư số 151/2014/TT-BTC trên Phụ lục 03-8/TNDN (đối với các hoạt động phát sinh trước thời điểm Thông tư số 80/2021/TT-BTC có hiệu lực)

❖ NNT có nhà máy thủy điện nằm trên địa bàn nhiều tỉnh, thành phố thì NNT thực hiện kê khai phân bổ cho nhà máy tại mục 3 trên Phụ lục 03-8/TNDN và phân bổ theo giá trị đầu tư cho từng tỉnh trên Phụ lục 03-8B/TNDN.

❖ NNT có nhà máy thủy điện nằm trên địa bàn nhiều tỉnh, thành phố thì NNT thực hiện kê khai phân bổ cho nhà máy tại mục 3 trên Phụ lục 03-8/TNDN và phân bổ theo giá trị đầu tư cho từng tỉnh trên Phụ lục 03-8B/TNDN.

8. PL phân bổ hoạt động CN BĐS khác tỉnh (03-8A)

❖ Đối tượng áp dụng: NNT có hoạt động chuyển nhượng bất động sản khác tỉnh với nơi có trụ sở chính phải xác định số thuế phải nộp cho từng địa phương theo quy định tại Thông tư số 151/2014/TT-BTC (đối với các hoạt động chuyển nhượng bất động sản phát sinh trước thời điểm Thông tư số 80/2021/TT-BTC có hiệu lực thi hành) và thực hiện kê khai Phụ lục này đối với hoạt động đã quyết toán trong kỳ và hoạt động đã tạm nộp theo tiến độ trong kỳ theo từng địa bàn cơ quan thuế nhận phân bổ.

9. PL phân bổ hoạt động kinh doanh xổ số điện toán khác tỉnh 03-8C

❖ Đối tượng áp dụng: Công ty xổ số ĐT Vietlott

10. PL Bảng kê chứng từ 03-9

❖Đối tượng áp dụng: NNT có hoạt động chuyển nhượng bất động sản thu tiền theo tiến độ chưa bàn giao trong kỳ tính thuế

❖Số liệu chỉ tiêu [05], [07] được tổng hợp lên chỉ tiêu [G5] tờ khai 03/TNDN.

❖Số liệu chỉ tiêu [05], [07] được tổng hợp lên chỉ tiêu [G5] tờ khai 03/TNDN.

11. Phụ lục giảm thuế 2021 theo Nghị định 92/2021/NĐ-CP

❖ Đối tượng áp dụng: NNT tính giảm thuế theo NĐ92

❖ Doanh nghiệp kê khai số thuế TNDN được giảm:

❖ Đối với số thuế được giảm của hoạt động SXKD tại [15] của Phụ lục và tại [C15] trên tờ khai 03/TNDN.

❖ Đối với số thuế được giảm của hoạt động chuyển nhượng BĐS tại [16] của Phụ lục và tính trừ vào CT [E3] trên tờ khai 03/TNDN

❖ Doanh nghiệp kê khai số thuế TNDN được giảm:

❖ Đối với số thuế được giảm của hoạt động SXKD tại [15] của Phụ lục và tại [C15] trên tờ khai 03/TNDN.

❖ Đối với số thuế được giảm của hoạt động chuyển nhượng BĐS tại [16] của Phụ lục và tính trừ vào CT [E3] trên tờ khai 03/TNDN

12. Phụ lục giao dịch liên kết theo Nghị định 132/2020/NĐ-CP Đối tượng áp dụng:

NNT có GDLK thuộc phạm vi điều chỉnh tại Nghị định này có trách nhiệm kê khai thông tin về quan hệ liên kết và GDLK theo Phụ lục I, Phụ lục II, Phụ lục III.

NNT được miễn kê khai xác định giá GDLK tại mục III, mục IV Phụ lục I, miễn lập Hồ sơ xác định giá GDLK trong trường hợp chỉ phát sinh giao dịch với các bên liên kết là NNT TNDN tại Việt Nam, áp dụng cùng mức thuế suất thuế TNDN với NNT và không bên nào được hưởng ưu đãi thuế TNDN trong kỳ tính thuế, nhưng phải kê khai căn cứ miễn trừ tại mục I, mục II tại Phụ lục I.

NNT thuộc trường hợp được miễn kê khai, miễn lập Hồ sơ xác định giá GDLK xác định tổng chi phí lãi vay được trừ khi xác định TNCT của doanh nghiệp có giao dịch liên kết theo mức tỷ lệ tối đa 30% quy định tại điều 16 Nghị định số 132/2020/NĐ-CP

Doanh nghiệp thuộc đối tượng áp dụng Nghị định cần lưu ý các khoản chi phí không được trừ quy định tại Điều 16 Nghị định, trong đó có khoản khống chế chi phí lãi vay được trừ theo tỷ lệ 30% và quy định về chuyển tiếp chi phí lãi vay không được trừ liên tục không quá 05 năm kể từ năm tiếp sau năm phát sinh.

NNT được miễn kê khai xác định giá GDLK tại mục III, mục IV Phụ lục I, miễn lập Hồ sơ xác định giá GDLK trong trường hợp chỉ phát sinh giao dịch với các bên liên kết là NNT TNDN tại Việt Nam, áp dụng cùng mức thuế suất thuế TNDN với NNT và không bên nào được hưởng ưu đãi thuế TNDN trong kỳ tính thuế, nhưng phải kê khai căn cứ miễn trừ tại mục I, mục II tại Phụ lục I.

NNT thuộc trường hợp được miễn kê khai, miễn lập Hồ sơ xác định giá GDLK xác định tổng chi phí lãi vay được trừ khi xác định TNCT của doanh nghiệp có giao dịch liên kết theo mức tỷ lệ tối đa 30% quy định tại điều 16 Nghị định số 132/2020/NĐ-CP

Doanh nghiệp thuộc đối tượng áp dụng Nghị định cần lưu ý các khoản chi phí không được trừ quy định tại Điều 16 Nghị định, trong đó có khoản khống chế chi phí lãi vay được trừ theo tỷ lệ 30% và quy định về chuyển tiếp chi phí lãi vay không được trừ liên tục không quá 05 năm kể từ năm tiếp sau năm phát sinh.

Phần 3. Hồ sơ khai quyết toán mẫu 04/TNDN

❖ Đối tượng áp dụng: NNT tính thuế TNDN theo tỷ lệ % trên doanh thu

❖ Chỉ tiêu số thuế nộp thừa kỳ trước chuyển sang: khai số thuế TNDN nộp thừa trong kỳ trước do NNT thực hiện tạm nộp theo quý lớn hơn số thuế phải nộp theo quyết toán năm, chuyển sang bù trừ với số thuế TNDN phải nộp kỳ này.

❖ Chỉ tiêu số thuế đã tạm nộp trong năm: khai số thuế TNDN đã tạm nộp đến thời hạn nộp hồ sơ quyết toán

❖ Chỉ tiêu số thuế nộp thừa kỳ trước chuyển sang: khai số thuế TNDN nộp thừa trong kỳ trước do NNT thực hiện tạm nộp theo quý lớn hơn số thuế phải nộp theo quyết toán năm, chuyển sang bù trừ với số thuế TNDN phải nộp kỳ này.

❖ Chỉ tiêu số thuế đã tạm nộp trong năm: khai số thuế TNDN đã tạm nộp đến thời hạn nộp hồ sơ quyết toán

Phần 4. Phụ lục giảm thuế Nghị định 92/2021/NĐ-CP

❖ Đối tượng áp dụng: NNT tính giảm thuế theo NĐ92

❖ Doanh nghiệp kê khai số thuế TNDN được giảm trên [15] của Phụ lục và [C20] của tờ khai 04/TNDN

❖Tham khảo hướng dẫn kê khai chi tiết các chỉ tiêu trên mẫu biểu hồ sơ khai quyết toán thuế trong tài liệu trình bày tại Livestream ngày 16/2/2022 của Tổng cục Thuế hướng dẫn những điểm mới về khai thuế của Thông tư 80/2021/TT- BTC.

❖ Doanh nghiệp kê khai số thuế TNDN được giảm trên [15] của Phụ lục và [C20] của tờ khai 04/TNDN

❖Tham khảo hướng dẫn kê khai chi tiết các chỉ tiêu trên mẫu biểu hồ sơ khai quyết toán thuế trong tài liệu trình bày tại Livestream ngày 16/2/2022 của Tổng cục Thuế hướng dẫn những điểm mới về khai thuế của Thông tư 80/2021/TT- BTC.

Xem thêm PHẦN 1 - TẬP HUẤN QUYẾT TOÁN THUẾ TNDN NĂM 2021

Kế toán doanh nghiệp TT200

Địa chỉ : Đường số1 Khu tái định cư A - Xã Vĩnh Thái - Nha Trang - Khánh Hòa

Hotline : 0972.125.200

Từ khóa được tìm kiếm nhiều nhất: quyết toán thuế thu nhập doanh nghiệp, tờ khai quyết toán thuế 03/TNDN, ưu đãi thuế suất thuế TNDN, quản lý và xác định giá giao dịch liên kết, tư vấn quản lý doanh nghiệp Nha Trang, dịch vụ kế toán Bình Dương TPHCM

Dịch vụ kế toán - Thuế

Dịch vụ kế toán - Thuế